اوراق قرضه چيست؟

بازارهاي مالي به زيرمجموعههاي متفاوت از يكديگر مانند بازار پول، بازار سرمايه، بازاربيمه، بازار كالا، بازار املاك و... تقسيم ميشود. از اين ميان بازار سرمايه، خود به زيرمجموعه هاي بازار سهام، بازار بدهي و بازار ابزارهاي مشتقه و... تقسيم بندي شده است. يكي از بخش هاي بازارهاي بدهي در جهان، اوراق قرضه (bonds) است. در تعريف اوراق قرضه بايستي گفت كه اين اوراق، برگه و يا قولنامه هايي هستند كه براساس آن ها ناشر (فرد يا نهادي كه اين اوراق را منتشر مي كند)، متعهد ميشود مبالغ معيني (بهره و سود سالانه) را در فواصل زماني كه در قرارداد مشخص شده است، به دارنده اوراق قرضه پرداخت كند و همچنين در زمان سررسيد اوراق قرضه (زمان سررسيد اوراق قرضه در آغاز قرارداد تعيين شده است)، اصل مبلغ را به شخص دارنده اوراق قرضه بازپرداخت كند.

در واقع كاربرد اصلي اوراق قرضه را مي توان تأمين مالي بنگاههاي اقتصادي دانست. بايستي خاطر نشان كرد كه اوراق قرضه سابقه اي طولاني در بازارهاي مالي جهان دارد و دولت ها و شركت ها همواره از اين ابزار براي تامين مالي مورد نياز خود استفاده مي كنند.

نكته اي كه درخصوص اوراق قرضه بايد به آن اشاره كرد اين است كه در ايران انتشار اوراق قرضه به شكلي كه در بازارهاي بدهي جهان مرسوم است، صورت نمي گيرد؛ علت عدم انتشار اوراق قرضه به شكل معمول در ايران نيز، مغايرت اين نوع اوراق قرضه با قوانين بانكداري اسلامي رايج در ايران است؛ اما روش هاي جايگزين اوراق با درآمد ثابت از جمله اوراق مشاركت، اوراق خزانه، صكوك شركتي و… كه با قوانين بانكداري اسلامي مغايرت ندارد، به عنوان ابزارهاي بازار بدهي در ايران مورد استفاده قرار مي گيرد و جايگزين اوراق قرضه شده است.

بخشي از بازار سرمايه ايران هم متشكل از بازار بدهي است اما به دليل مغايرت با قوانين بانكداري اسلامي، اوراق قرضه منتشر شده در اين بازار متفاوت از اوراق قرضه منتشر شده در ساير كشورهاست. به طور كلي اوراق قرضه (بدهي) را براساس نهاد منتشر كننده آن مي توان به 3 دسته ي دولتي، شركتي و شهرداري ها تقسيم بندي كرد.

اما به طور خلاصه اوراق قرضه ( بدهي )منتشر شده در بازار سرمايه ايران را در سه نوع اوراق مشاركت، صكوك و اوراق خزانه اسلامي مي توان تقسيم بندي كرد.

1) اوراق خزانه اسلامي

يكي از شناخته شده ترين اوراق قرضه (بدهي) در بازار سرمايه ايران، اوراق خزانه اسلامي است. در بازار سرمايه ايران اوراق خزانه اسلامي را با نام اخزا مي شناسند. اوراق خزانه اسلامي توسط دولت جمهوري اسلامي ايران و با هدف كسري بودجه و تامين مالي مورد نظر دولت انجام مي پذيرد.

يكي از شناخته شده ترين اوراق قرضه (بدهي) در بازار سرمايه ايران، اوراق خزانه اسلامي است. در بازار سرمايه ايران اوراق خزانه اسلامي را با نام اخزا مي شناسند. اوراق خزانه اسلامي توسط دولت جمهوري اسلامي ايران و با هدف كسري بودجه و تامين مالي مورد نظر دولت انجام مي پذيرد.

اوراق خزانه اسلامي به عنوان يكي از انواع اوراق قرضه (بدهي) در بازار سرمايه، به معناي تعهد دولت ها در خصوص بازپرداخت مبلغي اسمي اين اوراق در آينده است؛ همانطور كه گفتيم اوراق خزانه اسلامي يكي از ابزارها و ساز و كارهاي مالي بازار سرمايه با ماهيت بدهي است كه بدون كوپن سود منتشر مي شود( كوپن سود با قوانين بانكداري اسلامي مغايرت دارد.)

نكته اصلي در خصوص اوراق خزانه اين است كه اين اوراق اصلي ترين ابزار بازار پول براي انجام دادن سياست هاي پولي دولت است. اوراق قرضه (بدهي) مرسوم در دنيا (غيراسلامي) توسط دولت ها و به مبلغ كمتر از قيمت اسمي به خريداران اوراق قرضه واگذار مي شود و پس از آن از دولت ها از منابعي كه حاصل اين واگذاري اوراق قرضه بوده است، بدهي هاي مورد نظر خود را پرداخت مي كنند.

اما همانطور كه گفته شد اين نوع فروش اوراق قرضه به شكل رايج در دنيا با فقه اسلامي مغايرت دارد؛ به همين دليل دولت جمهوري اسلامي ايران روش جايگزين را در نظر گرفته و اين اوراق قرضه (بدهي) را به صورت مستقيم به طلبكاران غير دولتي واگذار مي كند و در ادامه نيز در صورت نياز به پول، اوراق خزانه اسلامي را در فرابورس واگذار مي كند و به فروش مي رساند.

بايد خاطر نشان كرد كه اوراق خزانه اسلامي، نوعي از اوراق قرضه (بدهي) هستند كه سررسيد پرداخت آن ها معمولا كمتر از يك سال است و طبق قوانين بانكداري اسلامي، در اين دوره هيچگونه سودي به دارندگان اين اوراق داده نمي شود.

ريسك اوراق خزانه اسلامي

يكي از ابهاماتي كه فعالان بازار سرمايه و نيز مردم عادي در خصوص اوراق خزانه اسلامي به عنوان گونه اي متفاوت از اوراق قرضه (بدهي) دارند، ترس از عدم انجام تعهدات دولت هاي مختلف در زمان سررسيد اين اوراق است؛ براي پاسخ به اين ابهام بايستي خاطرنشان كرد كه دولت ها تضميني را در قانون اين اوراق در نظر گرفته اند. معرفي انواع تحليل تكنيكال با محوريت پرايس اكشن

به اين صورت كه اولويت بازپرداخت اين اوراق در زمان سررسيد، هم سطح با پرداخت حقوق كاركنان دولت است و طبق قانون نيز خزانه داري كل كشور وظيفه پرداخت قيمت اسمي اوراق خزانه اسلامي را برعهده دارد و اين تضمين پرداخت نيز توسط وزير امور اقتصادي و دارايي، امضا شده است؛ پس بنابراين در توضيح ريسك ناشي از اوراق خزانه اسلامي بايد گفت كه اين اوراق هيچ گونه ريسكي براي خريداران آن ندارد.

به عبارت ديگر اوراق خزانه اسلامي ريسك نكول ندارند و ريسك نقدشوندگي آنها بسيار پايين است (مي توان گفت كه ريسك نقد شوندگي آن نزديك به صفر است) اما با توجه به اينكه اين اوراق در بازار سرمايه ارائه مي شود و با نيم نگاهي با ماهيت بازار سرمايه كه هميشه داراي نوسانان قيمتي است، تنها ريسكي كه ميتواند اوراق خزانه اسلامي را تهديد كند ريسك نوسان قيمتي آنها است و با توجه به سابقه معاملاتي اين اوراق در بازار سرمايه، مي توان گفت كه در بازه ي تعيين شده براي سررسيد اوراق خزانه اسلامي، اين نوسانات بسيار جزيي است.

هدف و كاربرد اوراق خزانه اسلامي

اوراق خزانه اسلامي كه مي توان گفت نوعي اوراق قرضه (بدهي) مطابق با بانكداري اسلامي است، براي كنترل كردن و ساماندهي نقدينگي موجود در بازار، تسويه بدهي هاي دولت به طلبكاران غيردولتي، اجرا كردن سياست هاي پولي مورد نظر دولت، تامين منابع مالي براي جبران كسري بودجه به كار برده مي شود. در قسمت بالاتر نيز گفته شد كه اوراق خزانه اسلامي مهمترين و كاربردي ترين سازوكار بانك مركزي براي اجرا كردن سياست هاي پولي است.

مزاياي اوراق خزانه اسلامي

از سه بعد مي توان به مزاياي انتشار اوراق خزانه اسلامي نگاه كرد:

بخش اول مربوط به دولت است؛ چرا كه دولت با استفاده از اوراق خزانه اسلامي مي تواند بدهي هاي خود را پرداخت كند و آن را مديريت كند.

بخش دوم مربوط به بانك مركزي است؛ به اين صورت كه بانك مركزي از طريق اين اوراق، مي تواند نقدينگي موجود در جامعه را كنترل كند.

بخش سوم مربوط به مردم است؛ به اين شكل كه مردم مي توانند بازده بدون ريسكي را از اوراق خزانه اسلامي بدست آورند.

تا اينجاي كار با اوراق خزانه اسلامي آشنا شديم و هدف از انتشار و ارائه آن را دانستيم و متوجه شديم كه چه مزايايي براي دولت و مردم دارد.

يك فعال بازار سرمايه براي خريد اوراق خزانه چه كارهايي را بايد انجام بدهد؟

افرادي كه به عنوان خريدار، قصد خريد و فروش اوراق خزانه اسلامي (نوعي از اوراق قرضه كه مطابق با قوانين بانكداري اسلامي است) را دارند، بايد به اين نكته توجه كنند كه معاملات اين اوراق به صورت الكترونيكي و در بستر بازار سرمايه انجام مي شود. براي خريد اوراق خزانه اسلامي، در ابتدا شما بايد داراي كد معاملاتي باشيد؛ چراكه بدون داشتن كد بورسي امكان انجام معامله در بسترهاي معاملاتي كارگزاري ها را نخواهيد داشت.

بايد خاطر نشان كرد كه معاملات اوراق خزانه اسلامي به عنوان نوعي از اوراق قرضه (بدهي) در ايران در بازار ابزارهاي نوين مالي فرابورس ايران ايران و به صورت آنلاين انجام مي شود.

قيمت اوليه اوراق خزانه اسلامي چگونه تعيين ميشود؟

در پاسخ به اين سوال بايد گفت كه قيمت اوراق خزانه اسلامي بعد از عرضه شدن در بازار، به وسيله ي مكانيسم عرضه و تقاضا تعيين مي شود. بايد به اين نكته اشاره كرد كه متقاضيان خريد اوراق خزانه اسلامي براي اطلاع از قيمت و معاملات اين اوراق مي توانند به سايت شركت مديريت فناوري بورس تهران به نشاني www.tsetmc.com مراجعه كنند.

براي افرادي كه هنوز با اين اوراق آشنايي كامل ندارند، ممكن است نام نماد معاملاتي اين اوراق كمي عجيب باشد؛ به اين دليل كه نماد معاملاتي اوراق خزانه اسلامي از لحاظ ظاهر و نوشتاري متفاوت از نمادهاي ساير سهم هاي شركت هاي موجود در بازار سرمايه باشد. در اينجا براي توضيح بيشتر در خصوص اوراق خزانه اسلامي، مثالي آورده شده است.

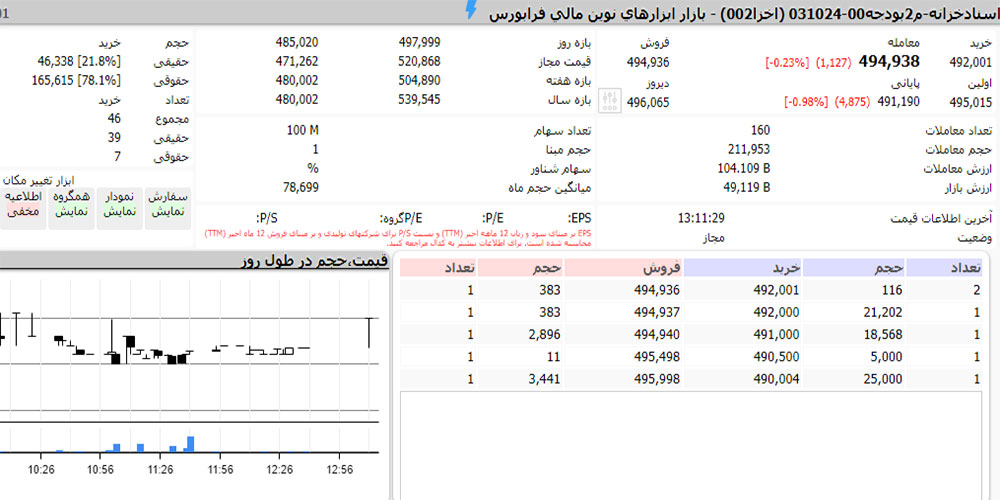

در تصوير زير يكي از نمادهاي معاملاتي اوراق خزانه اسلامي را مشاهده مي كنيد كه قيمت و حجم و...آن براي اطلاع معامله گران اين اوراق در سايت tsetmc.com قرار داده شده است.

در نگاه اول، نام نماد معاملاتي مذكور كمي پيچيده به نظر مي رسد و ممكن است افراد مبتدي مفهوم و معناي اين عبارت را متوجه نشوند.

در نگاه اول، نام نماد معاملاتي مذكور كمي پيچيده به نظر مي رسد و ممكن است افراد مبتدي مفهوم و معناي اين عبارت را متوجه نشوند.

اسنادخزانه-م2بودجه00-031024 (اخزا002)

درعبارت مذكور كه نماد معاملاتي يكي از اوراق خزانه اسلامي منتشر شده توسط دولت است، قسمت اول از سمت راست، مشخص كننده ي نوع ورقه بهادار است كه در اينجا اسناد خزانه نام دارد كه بيانگر اوراق خزانه اسلامي منتشر شده توسط دولت است.

عدد 031024 بيانگر تاريخ سررسيد اين اوراق است؛ به اين معنا كه تاريخ سررسيد اين اوراق در روز 24 دي ماه 1403 است كه به اختصار عدد 031024 نوشته شده است. در آخر جمله نيز عبارت اخزا 002 آورده شده است كه نام نماد معاملاتي اين اوراق را شامل مي شود.

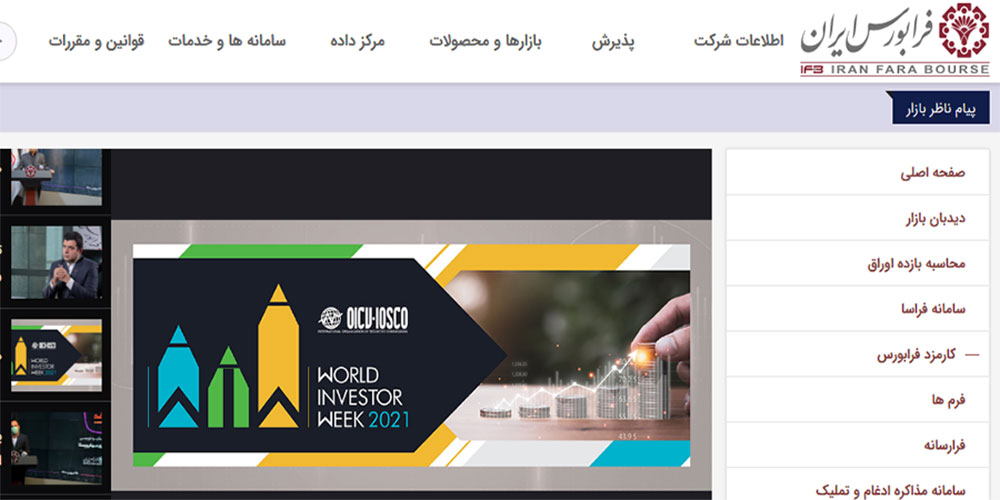

نكته: اگر شما نسبت به اوراق خزانه اسلامي كنجكاو شده ايد و قصد داريد اطلاعات بيشتري در خصوص اوراق خزانه اسلامي منتشر شده بدست آوريد، مي توانيد وارد سايت شركت فرابورس ايران به نشاني www.ifb.ir شويد. براي راهنمايي در خصوص كار با اين سايت بايد خاطر نشان كرد كه در قسمت بالاي سايت، گزينه اي وجود دارد تحت عنوان: بازارها و محصولات

با كليك بر روي اين گزينه، بازارها و همچنين محصولات موجود در در فرابورس نمايش داده مي شود كه در تصوير زير آورده شده است.

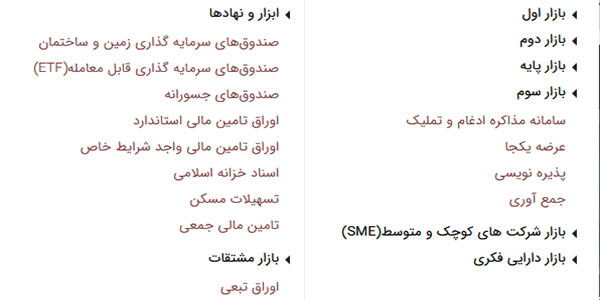

همانطور كه مشاهده مي كنيد در ليست بالا و در قسمت ابزارها و نهادها، گزينه اي به نام اسناد خزانه اسلامي وجود دارد. با كليك بر روي اين گزينه، اطلاعات تكميلي در خصوص اسناد خزانه اسلامي براي شما نمايش داده مي شود كه به شكل زير است:

براي اطلاع از تاريخچه اوراق خزانه اسلامي و همچنين فهرست اين اوراق مي توانيد بر روي گزينه ي فهرست اسناد خزانه اسلامي كليك كنيد.

در تصوير بالا انواع مختلفي از اوراق خزانه اسلامي را با اولويت جديدترين آن ها مشاهده مي كنيد. در اين فهرست با كليك بر روي نام نماد هر كدام از اين اوراق منتشر شده، مي توانيد اطلاعات تكميلي (تاريخ سررسيد آن ها، تعداد اوراق پذيرش شده و...) را ببينيد.

قيمت خريد اوراق خزانه اسلامي به چه صورت است؟

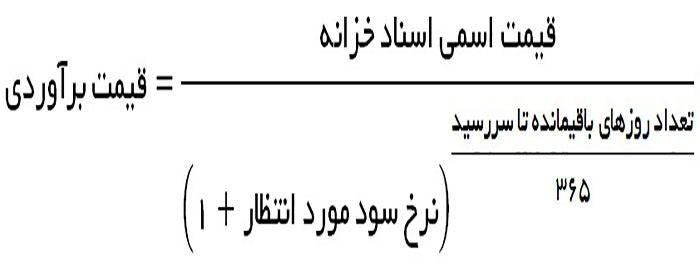

براي محاسبه قيمت روز اوراق خزانه اسلامي، از فرمول زير استفاده مي شود.

سازوكار انتشار و فروش اوراق خزانه اسلامي به چه صورت است؟

مكانيسم انتشار و فروش اوراق خزانه اسلامي به عنوان نوعي از اوراق قرضه (مطابق با بانكداري اسلامي) به اين صورت است كه وزارت امور اقتصادي و دارايي به نمايندگي از دولت جمهوري اسلامي ايران، اسناد خزانه اسلامي را از منابعي كه در بودجه در نظر گرفته شده است، منتشر مي كند.

در ادامه نيز وزارت خانه ها و سازمان هاي مرتبط با اين موضوع، بر مبناي بودجه اي كه در نظر گرفته شده است، اسامي و ليست پيمانكاراني كه از دولت طلبكار هستند را به بانك هاي ذيربط كه وظيفه اين كار را برعهده دارند، معرفي خواهند كرد. بعد از آن كه ليست اين افراد و نهادها به بانك ها ارسال شد، بانك ها نيز پس از احراز هويت و گرفتن مدارك لازم و ضروري از اين پيمانكاران، ليست و نام اين افراد را به شركت فرابورس ايران انتقال مي دهد.

پس از ثبت شدن نام و اطلاعات اين افراد در سامانه معاملات شركت فرابورس ايران، پيمانكاران مذكور مي توانند اوراق خزانه اسلامي كه در درست دارند را در بازار ابزارهاي نوين مالي فرابورس ايران به فروش برسانند كه اين اقدام به وسيله كارگزاران عضو فرابورس ايران صورت مي گيرد.

بايستي خاطر نشان كرد اگر پيمانكاري قصد فروش اوراق خزانه اسلامي كه مالك آن شده است را نداشته باشد، بايستي در ابتدا اطلاعات و مدارك خود را نزد شركت فرابورس ايران به ثبت برساند و شماره حساب اختصاصي كه متعلق به خودش است را به شركت فرابورس ايران تحويل بدهد. با اين كار به صورت خودكار، مبلغ اسمي اوراق خزانه اسلامي كه در دست دارد را در روز سررسيد دريافت خواهد كرد و لازم نيست اقدام ديگري انجام دهد.

تذكر: متقاضيان خريد اوراق خزانه اسلامي بايستي اين نكته را در نظر بگيرند كه سود اين اوراق صفر بوده (شباهتي به اوراق قرضه منتشر شده در ساير نقاط جهان ندارد) و هيچ گونه پرداخت ميان دوره اي نخواهد داشت و دارندگان اين اوراق فقط مي توانند از اختلاف قيمت اسمي و قيمت بازار از سود آن منتفع شوند.

2) اوراق مشاركت

دومين نوع اوراق قرضه (بدهي) در ايران، اوراق مشاركت نام دارد. به طور مختصر مي توان گفت كه شركت ها و بنگاه هاي اقتصادي براي تامين مالي مورد نياز خود براي دريافت وام معمولا به بانك ها مراجعه مي كنند و درخواست خود را بانك هاي عامل ابلاغ مي كنند اما روش ديگري نيز براي تامين مالي مورد نياز بنگاه هاي اقتصادي و شركت ها نيز وجود دارد.

به اين صورت كه اين بنگاه ها براي كسب كردن و تامين منابع مورد نياز خود، اوراق مشاركت كه گونه ي تغيير يافته اوراق قرضه (مطابق با نظام بانكداري اسلامي) است را منتشر مي كنند؛ در واقع با اين كار يك معامله برد-برد صورت مي گيرد. از يك طرف شركت ها با انتشار اين اوراق، سرمايه و منابع مالي مورد نياز خود را براي طرح خود كسب مي كنند و از بازدهي آن سود مي برند.

از طرف ديگر نيز متقاضيان خريد اوراق مشاركت كه قصد سرمايه گذاري در اين شركت را دارند، با خريداري كردن اين اوراق مي توانند در سود طرح هاي جديد شركت سهيم شوند.

نكته اي كه در خصوص اوراق مشاركت به عنوان يكي از انواع اوراق قرضه (بدهي) بايد به آن اشاره كرد اين است كه معمولا (نه هميشه)، شركت ها و نهادهايي كه اوراق مشاركت را منتشر مي كنند، ميزان بازدهي (سود) ساليانه اوراق مشاركت را به طور معمول بين ۳ تا ۵ درصد بالاتر از نرخ سود سپرده بلندمدت يكساله بانكها در نظر مي گيرند؛ به اين دليل كه سرمايهگذاران (ممكن است سرمايه گذار، حقيقي يا حقوقي باشد) به سرمايهگذاري در اوراق مشاركت منتشر شده توسط شركت و بنگاه اقتصادي مذكور علاقه مند شوند.

تا اينجاي كار با اوراق مشاركت به عنوان يكي از انواع اوراق قرضه (بدهي) در ايران آشنا شديم؛ اما سوالي كه در اينجا پيش مي آيد اين است كه اوراق مشاركت چه ويژگي هايي دارد كه آن را از ساير اوراق هاي بهادار متمايز مي كند؟

ويژگي هاي اوراق مشاركت

به طور كلي مي توان گفت كه اوراق مشاركت داراي پنج ويژگي است:

1) تاريخ سررسيد اوراق مشاركت:

هر اوراق مشاركت فارغ از اينكه توسط چه شركت و يا با هدف انجام كدام طرح منتشر شده است، داراي تاريخ سررسيد است. در توضيح تاريخ سررسيد اوراق مشاركت بايد گفت كه در اين اوراق همواره تاريخي در نظر گرفته شده است كه نشان دهندي پايان دوره سرمايه گذاري در اوراق مذكور است كه اصطلاحا به اين تاريخ، تاريخ سررسيد گفته مي شود و اهميت تاريخ سررسيد آنجا مشخص مي شود كه خريداران و سرمايه گذاران اوراق مشاركت در تاريخ مذكور مي توانند مبلغي معادل ارزش اسمي اوراق را دريافت كنند.

2) ارزش اسمي:

همانطور كه اشاره كرديم به مبلغي كه توسط ناشر(منتشر كننده اوراق مشاركت) در تاريخ سررسيد اوراق مذكور به خريداران بازپرداخت مي شود، ارزش اسمي مي گويند.

3) نرخ سود اسمي:

لازم به ذكر است كه اوراق مشاركت از لحاظ پرداخت سود، به دو نوع مختلف تقسيم بندي مي شوند. نوع اول اوراق بدون پرداخت سود و نوع دوم اوراقي كه به صورت متناوب و دوره اي سود پرداخت مي كنند و داراي نرخ بهره(سود) دوره اي هستند. در تعريف نرخ سود اسمي بايد گفت كه نرخ سود اسمي در واقع نرخ بهره اي است كه در اوراق دسته دوم(اوراقي كه به صورت دوره اي سود پرداخت مي كنند) پرداخت شده و تا زمان سررسيد نيز اين پرداخت ها ادامه دارد.

4) قيمت فروش

برخي از دارندگان اوراق مشاركت ممكن است تمايلي به نگهداري اوراق مشاركت خود تا پايان تاريخ سررسيد نداشته باشند، به همين دليل اگر مالك اوراق مشاركت مذكور بخواهد تا قبل از تاريخ سررسيد، اوراق خود را بفروشد، اين اوراق را بايد در روزهاي كاري بازارسرمايه (بازار سرمايه تعطيل نباشد) و به قيمتي كه عرضه و تقاضا در آن روز مشخص مي كند، به فروش برساند.

5) نرخ سود اوراق مشاركت تا سررسيد (YTM)

در توضيح سود YTM بايد گفت كه اگر متقاضي سرمايه گذاري در اوراق مشاركت مورد نظر، اوراق مذكور را در اولين روز انتشار اوراق مشاركت خريداري كند ميزان سودي كه دريافت ميكند، نرخ سود اسمي نام دارد اما اگر اين خريدار، اوراق مشاركت مورد نظر را در روزهاي بعد از انتشار اوراق، يعني با قيمت عرضه و تقاضا روز خريد در بازار سرمايه خريداري كند و تا تاريخ سررسيد اوراق توسط خريدار نگهداري شود، ميزان سود آن اصطلاحا نرخ سود تا سررسيد يا به عبارتي ديگر، YTM گفته مي شود.

به طور كلي مي توان اينگونه گفت كه اوراق مشاركت در هر زمان و شرايط به قيمتي خاص و لحظه اي معامله مي شود و خريداران اين اوراق بر مبناي YTM اقدام به سرمايه گذاري در اوراق مشاركت مورد نظر خود مي كنند.

3)صكوك

سومين نوع اوراق قرضه (بدهي) در ايران اوراق قرضه اسلامي (مطابق با بانكداري اسلامي) يا صكوك نام دارد كه زيرمجموعه ي اوراق قرضه يا همان اوراق بدهي قرار مي گيرد. اوراق صكوك انواع مختلفي دارد كه از جمله ي اين اوراق مي توان به موارد زير اشاره كرد:

اوراق مرابحه

اوراق استصناع

اوراق خريد دين

اوراق مضاربه

اوراق مزارعه

اوراق مساقات

اوراق سلف استاندار

اوراق منفعت

اوراق جعاله

و....

- ۶۵ بازديد

- ۰ نظر