یکی دیگر از بازی های تلگرامی، ایردراپ Gamee است که این روزها ترند شده و کاربران بسیاری را به سمت خود جذب کرده است. به عنوان بخشی از استراتژی بازاریابی پروژه، ایردراپ Gamee مقدار قابل توجهی از توکن های GAMEE را به صورت رایگان به کاربران جدید می دهد. این مساله نه تنها به افزایش آگاهی از پلتفرم بازی کمک می نماید بلکه کاربران را تشویق می کند تا بازی ها را امتحان کنند و با جامعه بازی درگیر شوند. برای آشنایی بیشتر با این بازی تا انتهای مطلب با ما همراه باشید.

ایردراپ Gamee چیست؟

Gamee بیش از یک توکن، یک اکوسیستم بازی های موبایلی پررونق با میلیون ها کاربر فعال و میلیاردها جلسه بازی است. این پلتفرم بستری نوآورانه را برای کاربران در دنیای وب 3 و متاورس فراهم می کند تا بتوانند ارتباط برقرار کرده و کسب درآمد کنند. در قلب این اکوسیستم، توکن Gamee قرار دارد که به عنوان سوخت اولیه پلتفرم عمل می کند و کاربردهای زیادی را به همراه دارد که در ادامه بررسی می کنیم.

کاربردهای ایردراپ Gamee

- دسترسی به ویژگی ها و آیتم های درون بازی: با استفاده از Gamee، بازیکنان میتوانند به ویژگی ها و آیتم های منحصربه فرد در انواع بازی های پلتفرم Arc8 دسترسی داشته باشند تا تجربه بازی خود را افزایش دهند.

- مشارکت در مدیریت و توسعه: Gamee به مالکان این قدرت را می دهد تا در مورد آینده پلتفرم و بازی ها تصمیم بگیرند. این کار از طریق مکانیسم های حاکمیت مبتنی بر بلاک چین انجام می شود و به کاربران اجازه می دهد تا نقش فعالی در توسعه Arc8 ایفا کنند.

- انگیزه ها و پاداش ها: Gamee به عنوان پاداشی برای فعالیت ها و دستاوردهای بازیکنان در بازی ها توزیع می شود و انگیزه ای برای ادامه بازی و مشارکت در اکوسیستم ایجاد می کند.

- ارز دیجیتال قابل معامله: Gamee یک ارز دیجیتال قابل معامله در صرافی های معتبر است و کاربران می توانند از آن برای خرید، فروش یا تبدیل به سایر ارزهای دیجیتال استفاده کنند.

فراتر از یک توکن کاربردی، Gamee نقشی کلیدی در اتصال بازی ها، کاربران و جوامع در دنیای وب 3 ایفا می کند:

- ارتباط مابین بازیکنان: Gamee بستری برای ارتباط و تعامل بین بازیکنان در سراسر جهان فراهم می کند و به آنها اجازه می دهد تجربیات خود را به اشتراک بگذارند، با یکدیگر رقابت کنند و جوامع خود را بسازند.

- ارتباط با متاورس: Gamee به عنوان پلی بین پلتفرم Arc8 و متاورس عمل میکند و به کاربران این امکان را می دهد تا دارایی های درون بازی خود را به پلتفرم های دیگر منتقل کنند و از اقتصاد گسترده متاورس بهرهمند شوند.

- توانمندسازی شرکا و جوامع: Gamee شرکا و جوامع را قادر میسازد تا تجربیات بازی Arc8 خود را به نمایش بگذارند، مخاطبان جدیدی جذب کنند و فعالانه در توسعه اکوسیستم شرکت نمایند.

با نوآوری، محوریت کاربر و تعهد به وب 3، ایردراپ Gamee، در صنعت بازی های بلاک چین و متاورس پیشرو است. این پلتفرم به کاربران سراسر جهان فرصتی بی نظیر برای برنده شدن، سرگرمی و مشارکت در ساختن آینده بازی های دیجیتال ارائه می دهد.

برای اطلاع از نحوه ثبت نام و احراز هویت صرافی مکسی بر روی لینک کلیک کنید.

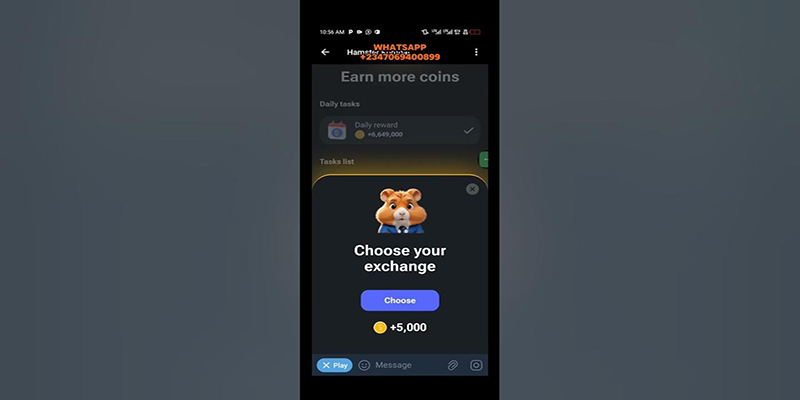

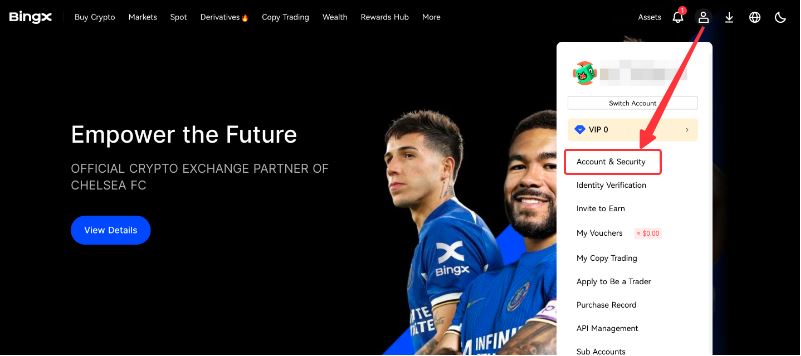

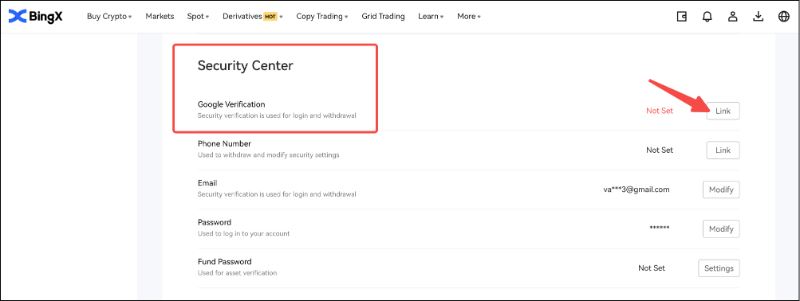

روش شرکت در ایردراپ Gamee

ربات Gamee را راه اندازی کنید، با کلیک بر روی لینک ربات تلگرام Gamee می توانید به راحتی شروع به کسب درآمد کنید.

دستورالعمل های ربات را دنبال کنید، ربات گیمی به شما دستورالعمل های ساده ای برای شرکت در ایردراپ می دهد. این دستورالعمل ها ممکن است شامل پاسخ دادن به سوالات، تکمیل وظایف یا دعوت از دوستان باشد.

عوامل موثر بر قیمت توکن Gamee

قیمت توکن Gamee مانند سایر ارزهای دیجیتال تحت تأثیر عوامل مختلفی است. درک این عوامل می تواند به شما کمک کند تا بازار را بهتر تحلیل کنید و تصمیمات سرمایه گذاری آگاهانه تری بگیرید.

- شرایط عمومی بازار: روند کلی بازار ارزهای دیجیتال یکی از مهم ترین عوامل موثر بر قیمت Gamee است. اگر بازار در حال رشد باشد، احتمالاً قیمت Gamee نیز افزایش خواهد یافت. برعکس، اگر بازار در حال سقوط باشد، قیمت Gamee نیز کاهش خواهد یافت.

- رویدادهای اقتصادی و ژئوپلیتیکی: رویدادهای کلان اقتصادی مانند نرخ تورم، سیاست های پولی دولت ها و ناآرامی های ژئوپلیتیکی می توانند بر احساسات کلی بازار و در نتیجه قیمت Gamee تأثیر بگذارند.

- پذیرش وب 3 و متاورس: ممکن است تقاضا برای توکن های مربوط به بازی بلاک چین مانند Gamee را افزایش دهد و منجر به افزایش قیمت آن شود.

عوامل خاص ایردراپ Gamee

- کارایی و محبوبیت پلتفرم Arc8: افزایش تعداد کاربران در پلتفرم Arc8، افزایش حجم معاملات و فعالیت درون بازی می تواند باعث افزایش تقاضا برای Gamee و افزایش قیمت آن شود.

- اخبار و رویدادهای Gamee: اخبار مثبتی مانند همکاری های جدید، انتشار بروزرسانیهای بازی یا فهرستبندی در صرافیهای جدید میتواند اعتماد سرمایهگذاران را به GAMEE افزایش داده و قیمت آن را افزایش دهد.

- فعالیت رسانه های اجتماعی: ذکر و بحث درباره GAMEE در رسانه های اجتماعی می تواند آگاهی از پروژه را افزایش دهد و به جذب سرمایه گذاران جدید و افزایش قیمت آن کمک کند.

- نقدینگی: میزان نقدینگی موجود در بازار برای Gamee می تواند بر سهولت معاملات و نوسانات قیمت تأثیر بگذارد. نقدینگی بالا به طور کلی نوسان قیمت ها را کاهش می دهد و امکان تجارت روان تر را فراهم می کند.

برای کسب اطلاعاتی در مورد دنیای رمزارزها و آموزش ارز دیجیتال بر روی لینک کلیک کنید.

عوامل تکنیکی

- تجزیه و تحلیل تکنیکی: معامله گران با تجربه از تحلیل تکنیکال برای پیش بینی قیمت Gamee بر اساس الگوهای نمودار قیمت و حجم معاملات استفاده می کنند.

- احساسات بازار: احساسات کلی بازار نسبت به Gamee که می تواند توسط اخبار، رسانه های اجتماعی و عوامل دیگر شکل بگیرد، می تواند بر نوسانات کوتاه مدت قیمت تأثیر بگذارد.

به این نکته دقت کنید که هیچ یک از این عوامل به تنهایی نمی تواند قیمت Gamee را به درستی پیش بینی کند. بازار ارزهای دیجیتال طبیعتاً بسیار پر نوسان است و قیمت Gamee ممکن است به طور ناگهانی و بدون هیچ هشدار قبلی تغییر کند. قبل از سرمایه گذاری در Gamee، مطمئن شوید که تحقیقات خود را انجام داده اید، از خطرات موجود آگاه هستید، فقط مبلغی را که می توانید از دست بدهید سرمایه گذاری کنید و احساسات خود را کنترل نمایید.

زمان لیست ایردراپ Gamee

در حال حاضر، تاریخ دقیقی برای لیست ایردراپ Gamee در هیچ صرافی معتبری اعلام نشده است. تیم Gamee هنوز تاریخ رسمی لیست ایردراپ را منتشر نکرده است اما این اطلاعات قابل تایید نیست.

توکن Gamee

Gamee یک توکن ERC-20 است که به عنوان سوخت اصلی پلتفرم بازی موبایل مبتنی بر بلاک چین Arc8 عمل می کند. این توکن کاربردی نقش های متعددی را در اکوسیستم Gamee ایفا می کند:

- دسترسی به ویژگی ها و آیتم های درون بازی: با استفاده از Gamee، بازیکنان میتوانند به ویژگیها و آیتمهای منحصربهفرد در بازیهای مختلف پلتفرم Arc8 دسترسی داشته باشند و تجربه بازی خود را افزایش دهند. به عنوان مثال، بازیکنان می توانند از Gamee برای خرید آواتارهای خاص، ارتقاء شخصیت ها یا باز کردن سطوح جدید استفاده کنند.

- مشارکت در مدیریت: Gamee به صاحبان خود قدرت تصمیم گیری در مورد آینده پلتفرم و بازی ها را می دهد. این کار از طریق مکانیسم های حاکمیت مبتنی بر بلاک چین انجام می شود و به کاربران اجازه می دهد تا نقش فعالی در توسعه Arc8 ایفا کنند. دارندگان Gamee میتوانند به پیشنهادهایی برای ویژگی های جدید، تغییرات بازی و بودجه توسعه بازی رأی دهند.

- کسب درآمد و پاداش: Gamee به عنوان پاداش بر اساس فعالیت ها و دستاوردهای بازیکنان در بازی ها توزیع می شود. به عنوان مثال، بازیکنان می توانند با انجام کارهای روزانه، شرکت در مسابقات و برنده شدن در بازی ها، توکن های Gamee را به دست آورند. این سیستم تشویقی کاربران را به بازی و مشارکت در اکوسیستم Gamee تشویق می کند.

- قابلیت تجارت: Gamee یک ارز دیجیتال است که در صرافی های معتبر ارز دیجیتال قابل معامله است. کاربران می توانند Gamee خود را با سایر ارزهای دیجیتال مانند بیت کوین یا اتریوم مبادله کنند یا از آنها برای خرید و فروش کالا و خدمات در فروشگاه های آنلاینی که از Gamee به عنوان روش پرداخت پشتیبانی می کنند استفاده نمایند.

مزایای استفاده از Gamee

- دسترسی به امتیازات درون بازی: امکان خرید آیتم ها و ویژگی های خاص برای بهبود تجربه بازی.

- مدیریت آینده پلتفرم: مشارکت در تصمیم گیری در مورد توسعه بازی ها و اکوسیستم.

- کسب درآمد از طریق بازی: کسب پاداش برای فعالیت و موفقیت در بازی ها.

- قابلیت معامله و نقدینگی: امکان خرید و فروش Gamee در صرافی های معتبر.

با توجه به موارد فوق، Gamee یک توکن مفید و ارزشمند در اکوسیستم بازی بلاک چین Arc8 در نظر گرفته می شود. رشد و پذیرش پلتفرم Arc8 ممکن است منجر به افزایش تقاضا برای Gamee و در نتیجه افزایش ارزش آن شود.

آیا ایردراپ Gamee معتبر است؟

بر اساس اطلاعاتی که در دست است، در حال حاضر نمی توان با اطمینان گفت که آیا ایردراپ تلگرام گیمی معتبر است یا خیر.

در اینجا دلایل این امر وجود دارد:

- عدم اطلاع رسانی رسمی: تیم Gamee هنوز به طور رسمی جزئیات ایردراپ تلگرام را منتشر نکرده است.

- منابع غیرموثق: برخی منابع غیر رسمی ممکن است اطلاعاتی در مورد ایردراپ ارائه دهند اما این اطلاعات قابل تایید نیست و نباید به آنها اعتماد کرد.

- کلاهبرداری های احتمالی: متاسفانه کلاهبرداری های زیادی در فضای ارزهای دیجیتال وجود دارد و برخی از افراد ممکن است از ایردراپ های جعلی برای فریب کاربران و سرقت اطلاعات یا دارایی های آنها استفاده کنند.

در حال حاضر، بهترین اقدام برای محافظت در برابر ایردراپ تلگرام گیمی این است که:

- تحقیقات خود را انجام دهید: قبل از شرکت در هر ایردراپ، مطمئن شوید که درباره پروژه و تیم پشت آن تحقیق کرده اید. وب سایت رسمی، کانال تلگرام و حساب توییتر Gamee را بررسی کنید تا ببینید آیا اطلاعاتی در مورد airdrop منتشر کرده اند یا خیر.

- به دنبال اطلاعات رسمی باشید: فقط به اطلاعات منتشر شده توسط منابع رسمی Gamee اعتماد کنید. از اعتماد به منابع غیر رسمی یا افراد ناشناس خودداری کنید.

- مراقب کلاهبرداری ها باشید: مراقب باشید اطلاعات شخصی یا دارایی های ارز دیجیتال خود را در هیچ وب سایت یا فرمی که مشکوک به نظر می رسد فاش نکنید.

- وقتی شک دارید، شرکت نکنید: اگر در مورد مشروعیت ایردراپ شک دارید، بهتر است شرکت نکنید.

به یاد داشته باشید که هرگز نباید بیش از حدی که می توانید از دست بدهید، در هیچ پروژه ارز دیجیتالی سرمایه گذاری کنید.

- ۳۰ بازديد

- ۰ ۰

- ۰ نظر